Avis d'expert de Marcelo Preto, gérant actions chez Mandarine Gestion.

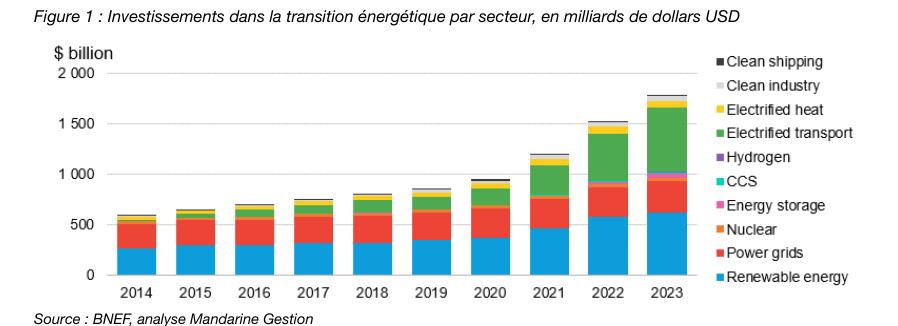

L’année 2023 a marqué un nouveau record d’investissements dans la transition climatique et énergétique (figure 1), totalisant près de 1,8 trilliard de dollars et une croissance de 17% par rapport à 2022. Le secteur des véhicules électriques a attiré à lui seul plus de 630 milliards de dollars, devenant le plus gros secteur en termes d’investissements devant les énergies renouvelables (y compris l’éolien, le solaire et les biocarburants ainsi que d’autres sources renouvelables) qui ont atteint 620 milliards d’investissements et le réseau électrique avec 310 milliards. Les technologies peu matures ont aussi connu une forte croissance : les investissements dans l’hydrogène ont par exemple triplé (10 milliards) et ceux liés à la capture de carbone ont doublé (11 milliards).

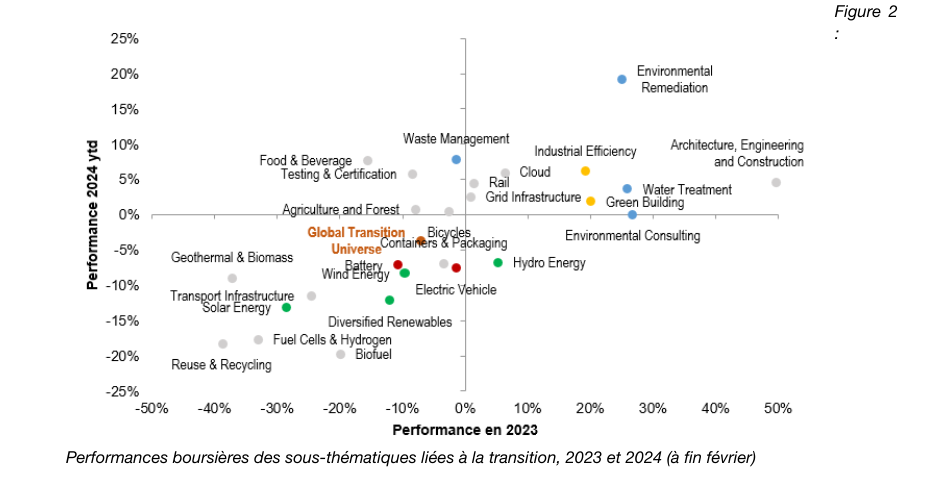

En revanche, les actions des entreprises liées à la transition climatique et énergétique ont dans l’ensemble connu des performances négatives en 2023 (figure 2), tirées à la baisse par des secteurs comme les véhicules électriques et les énergies renouvelables. À l’inverse, l’année a été très favorable aux domaines comme les services environnementaux, l’électrification de l’industrie ou encore l’efficacité énergétique des bâtiments. Dans ce contexte de disparité de performance entre les sous-thématiques, quels sont les bilans et les perspectives de ces secteurs clés de la transition ?

Figure 2 : Performances boursières des sous-thématiques liées à la transition, 2023 et 2024 (à fin février)

Les énergies renouvelables : accélération du déploiement malgré les défis

Les énergies renouvelables : accélération du déploiement malgré les défis

Les taux d'intérêt en hausse et l'inflation ont été les principaux facteurs influençant les performances boursières du secteur des énergies renouvelables ces dernières années. D'une part, la montée des taux d'intérêt a créé des turbulences en augmentant les coûts de financement des entreprises dans un contexte de besoins croissants en investissements. D’autre part, le retour de l'inflation sur les matières premières et les perturbations dans les chaînes logistiques ont augmenté les coûts de déploiement des projets. Ces deux facteurs ont mis sous pression les rendements réels des projets. Alors que la stabilisation attendue de l'inflation et la perspective de baisse des taux offrent une lueur d'espoir pour le secteur, comment expliquer sa mauvaise performance en début 2024 ?

Un troisième facteur, transitoire, selon nous, doit être pris en compte : la baisse des prix de l'électricité, notamment en Europe. Cette baisse est due à plusieurs facteurs : un hiver plus doux, des gains d'efficacité énergétique mis en œuvre en réponse à la crise énergétique liée à la guerre en Ukraine et une meilleure gestion des chaînes d'approvisionnement en gaz, notamment grâce au gaz naturel liquéfié (GNL). Dans ce contexte, nous favorisons les producteurs d'énergies renouvelables moins exposés aux fluctuations des prix de l'énergie du marché, mais plutôt contractés à terme à des prix fixes (PPA) et bénéficiant de la baisse des coûts des équipements, notamment dans l'éolien onshore et le solaire.

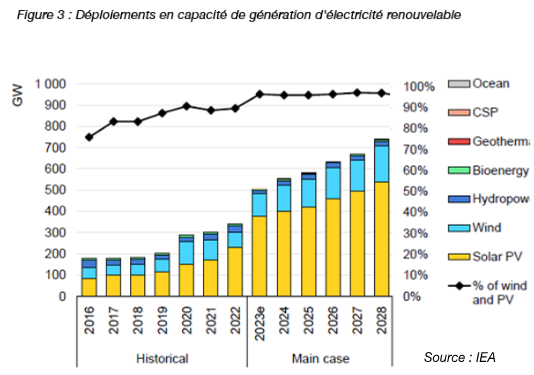

Malgré ces défis, la croissance des capacités renouvelables a bondi de près de 50% en 2023, affichant le taux de croissance le plus rapide en deux décennies (figure 3). La proportion de génération d'électricité renouvelable a dépassé 30% dans le monde en 2023, atteignant un niveau record. Selon les projections de l‘IEA, d'ici 2028, les sources d'énergie renouvelable devraient représenter plus de 42% de la production mondiale d'électricité. Les investissements sont soutenus par des coûts qui restent attractifs, notamment avec une baisse de moitié des prix des panneaux solaires entre début 2022 et fin 2023. L’IEA a donc revu à la hausse de 33% ces estimations de déploiement par rapport à sa publication précédente. Les investissements dans les énergies propres ont une fois de plus surpassé ceux dans les énergies fossiles en 2023. Cette tendance soutient l’expansion rapide de l’électricité renouvelable nécessaire pour limiter le réchauffement climatique.

Véhicules électriques : coup de frein dans un contexte politique incertain

La prudence prévaut dans l'ensemble de la chaîne d'approvisionnement des véhicules électriques (EVs). Le débat central concerne désormais le fait que pour que les constructeurs automobiles puissent s'adresser au marché de masse, les prix des véhicules doivent être inférieurs à 25 000 euros. Cela entraîne des défis significatifs, notamment des marges plus faibles, la nécessité de réduire les coûts et atteindre des économies d'échelle pour abaisser les prix. Alors que les premiers acheteurs enthousiastes d'EVs l’ont déjà adopté, convaincre les plus sceptiques entraînera une véritable bataille de prix entre les constructeurs automobiles. C'est pourquoi des entreprises comme Tesla continuent à réduire leurs prix pour stimuler la demande et augmenter leurs volumes de ventes (figure 4).

Bien que la compétition sur les prix pèse sur la rentabilité des entreprises du secteur, le contexte politique de subventions à l’adoption des véhicules électriques atténue ces préoccupations. Aux États-Unis, l’adoption de l’Inflation Reduction Act (IRA) a été un succès remarquable, avec plus de 270 projets annoncés d’une valeur de plus de 110 milliards de dollars, dont environ 60% sont dans les secteurs des véhicules propres et des batteries. De nombreuses entreprises ont annoncé de nouvelles capacités de production de véhicules électriques et de batteries sur le sol américain, plaçant les États-Unis en tête de ce virage technologique.

Cependant, l’incertitude politique liée aux élections américaines pourrait assombrir les perspectives du secteur. Le momentum créé par les Républicains autour de Donald Trump et les doutes sur la capacité de Joe Biden à remporter un second mandat remettent en question la continuité de l'IRA dans sa forme actuelle. Les déclarations antérieures de Trump suggérant qu'il serait prêt à mettre fin aux subventions de 7 500 dollars accordées aux véhicules électriques fabriqués aux États-Unis, représentent un risque pour le secteur qui attend plus de clarté sur le plan politique. Des géants comme General Motors et Ford ont déjà revu à la baisse leurs ambitions de vente de véhicules électriques, un revers pour le secteur avec des répercussions sur l'ensemble de la chaîne de production, notamment les producteurs de batteries. Néanmoins, cette prudence à court-terme ne remet pas en cause la tendance long-terme de la transition du modèle à combustion fossile vers l’électrique.

Services à l’environnement : une demande croissante et des perspectives favorables

Le secteur des services environnementaux connaît une période favorable, notamment en Amérique du Nord, grâce à plusieurs facteurs positifs. L'accélération du déploiement des énergies renouvelables, l'augmentation des investissements dans le réseau électrique, le vieillissement des infrastructures existantes et une législation favorable, soutenue par un plan de relance bipartisan de 1 200 milliards de dollars sur cinq ans, dont plus de 550 milliards de nouveaux investissements, stimulent la demande. Cette demande commence notamment par des études d'impacts environnementaux et remplissent donc les carnets de commandes des entreprises de conseil et d'ingénierie. Ce secteur connaît un véritable boom, lui offrant une visibilité à long-terme et positionnant ainsi le secteur comme un moteur clé de l'économie verte.

Un autre segment en plein essor est celui des services de gestion des déchets, dont deux piliers importants sont les volumes et le prix. D’une part, la résilience de l'économie américaine alimente une croissance des volumes de déchets plus importante que prévu (figure 5). D’autre part, cette même résilience économique se traduit par un marché du travail américain plus tendu et donc par une inflation plus élevée. Avec des prix indexés sur l'inflation, le secteur du traitement des déchets bénéficie donc grandement des conditions macroéconomiques actuelles. Ce secteur représente ainsi une opportunité attractive pour tirer parti de la vigueur de l'économie américaine tout en se protégeant contre une inflation plus persistante que prévue.

L'électrification de l'industrie et la gestion de l'énergie : catalyseurs d'investissement et perspectives de croissance

Actuellement, le secteur offrant les meilleures perspectives dans notre univers d'investissement est celui associé à l'électrification et à la gestion de l'énergie. La tendance structurelle est très favorable, en particulier impulsée par « l'électrification de tout » et la décarbonation des bâtiments et de l'industrie. À cette tendance structurelle qui implique en particulier le renouvèlement des parcs existants, s’ajoute le rapatriement des chaînes de production – reshoring - qui offre un nouveau marché.

Ainsi, dans les bâtiments, les avancées technologiques telles que la gestion intelligente de la consommation et le déploiement des pompes à chaleur et de meilleurs isolants, marquent un tournant majeur dans la réduction de la consommation énergétique. Cette transformation est également marquée par la génération sur site et l'approvisionnement en énergie 100% renouvelable.

Dans l'industrie, cette transition structurelle implique le passage des processus industriels fondés sur les énergies fossiles à une électricité verte. Un autre moteur clé de cette transition est l'adoption de solutions jumelles numériques - digital twins - qui permet de tester digitalement avant de lancer la production physique. Cela permet de réduire l’utilisation de matériaux dans la fabrication et d’améliorer l'efficacité des processus industriels.

Par ailleurs, les nouvelles infrastructures critiques, telles que les centres de données, nécessitent également une électrification complète et une meilleure gestion de l'énergie. Le marché de l'alimentation des centres de données (figure 6) devrait connaitre une forte croissance, surtout après les percées réalisées dans le domaine de l'intelligence artificielle (IA). Des sociétés telles que Eaton et Vertiv, aux États-Unis, ainsi que Schneider et Legrand, en Europe, bénéficient de cette tendance et ont vu leur marché potentiel augmenter considérablement, avec des perspectives de croissance très encourageantes.  ( Figure 6 : location de centres de données par zone géographique (MW)

( Figure 6 : location de centres de données par zone géographique (MW)

(Source : Wells Fargo)

L'analyse des performances boursières des différentes sous-thématiques souligne l'importance d'une gestion dynamique dans le domaine de la transition énergétique et climatique. En outre, la croissance structurelle d'un secteur ne se traduit pas directement par une performance boursière, car des facteurs macroéconomiques tels que les taux d'intérêt comme évoqué pour les énergies renouvelables, ou des facteurs plus spécifiques tels que la baisse des prix et son impact sur la rentabilité dans le contexte des véhicules électriques, exigent une sélectivité en fonction de la conjoncture actuelle. Ainsi, la capacité à identifier les changements de tendance, à arbitrer entre les différentes zones géographiques et à se positionner dans les segments les plus porteurs selon les conditions présentes sont essentiels pour concilier une bonne exécution et des performances boursières optimales. Une gestion active et agile apparaît essentielle pour investir au mieux dans les différentes thématiques de la transition énergétique et climatique.